Theo ông Nguyễn Minh Hoàng, Giám đốc Phân tích Công ty Cổ phần Chứng khoán Nhất Việt (VFS), năm 2025 sẽ là năm bùng nổ của thị trường chứng khoán Việt Nam với sự dẫn dắt của nhóm cổ phiếu ngân hàng, bất động sản, thép, logistic.

Thị trường sẽ bùng nổ nhờ nâng hạng

- Chưa đầy 2 tháng nữa, thị trường chứng khoán (TTCK) sẽ bước sang năm 2025, mang theo kỳ vọng về việc được FTSE Russell chính thức nâng hạng trong kỳ đánh giá tháng 9. Việc nâng hạng nếu thành hiện thực sẽ mang lại cơ hội gì, thưa ông?

Ông Nguyễn Minh Hoàng: Trước tiên, việc TTCK Việt Nam được nâng hạng sẽ làm tăng khả năng tiếp cận đối với nhóm nhà đầu tư nước ngoài.

Ông Nguyễn Minh Hoàng, Giám đốc Phân tích VFS

Với nỗ lực đáp ứng các tiêu chí nâng hạng, Bộ Tài chính đã chính thức ban hành Thông tư 68/2024/TT-BTC, cho phép các nhà đầu tư nước ngoài giao dịch mà không cần ký quỹ 100%. Điều này không chỉ hỗ trợ thanh khoản cho nhà đầu tư nước ngoài mà còn khiến các quỹ đầu tư đẩy mạnh phân bổ vốn vào thị trường Việt Nam do chi phí đầu tư hiệu quả hơn, giúp khối ngoại linh hoạt hơn khi phân bổ nguồn vốn.

Cũng theo Thông tư 68, từ 1/1/2028, tất cả các công ty niêm yết sẽ phải công bố thông tin bằng tiếng Anh. Điều này giúp nâng cao tính minh bạch của thị trường và tăng khả năng tiếp cận thị trường của nhà đầu tư nước ngoài, khiến họ an tâm hơn khi xuống tiền. Khả năng cạnh tranh của thị trường Việt Nam so với các nước trong khu vực theo đó cũng được cải thiện.

Để hoàn thành mục tiêu nâng hạng và tạo nền tảng cho những bước phát triển xa hơn, Chính phủ sẽ tiếp tục sửa đổi, bổ sung các quy định về tỷ lệ sở hữu nước ngoài, room ngoại, bán khống,… cũng như nâng cấp hệ thống giao dịch, giúp thị trường tiệm cận với các tiêu chuẩn quốc tế. Điều này thúc đẩy sự tham gia của nhà đầu tư nước ngoài, khiến giao dịch khối ngoại trở nên dễ dàng và sôi động hơn.

Mặt khác, việc nâng hạng thị trường sẽ nâng quy mô thị trường và cơ cấu dòng vốn. Theo thống kê, hầu hết các chỉ số chứng khoán đều ghi nhận mức tăng khá mạnh, thấp nhất là 50% trong vòng một năm trước thời điểm nâng hạng chính thức. Thông thường, trong thời gian này, chỉ số sẽ tăng mạnh hơn so với thời gian sau nâng hạng.

Chẳng hạn, chỉ số chứng khoán của Quatar năm 2014 tăng tới 60% trong một năm trước khi nâng hạng (5/2013 – 5/2014) và tăng hơn 20% sau đó. Cùng năm, UAE ghi nhận mức tăng gần 130% trước khi nâng hạng nhưng lại suy giảm sau khi nâng hạng. Với trường hợp của Pakistan năm 2017, chỉ số chứng khoán tăng 50% trước khi nâng hạng và chỉ tăng thêm 3% sau đó. Như vậy, nếu được FTSE Russell nâng hạng trong kỳ đánh giá tháng 9/2025, xác suất cao năm 2025 sẽ là năm bùng nổ của TTCK Việt Nam.

Không chỉ tăng vọt về điểm số mà thanh khoản cũng được cải thiện, khi thị trường thu hút nhiều hơn sự quan tâm của các quỹ đầu tư lớn và nhà đầu tư nước ngoài, đặc biệt là các quỹ đầu tư chỉ tham gia vào các thị trường mới nổi.

Theo dự báo của Morgan Stanley, việc TTCK Việt Nam được nâng hạng có thể giúp thu hút 800 triệu USD từ các nhà đầu tư thụ động sử dụng bộ chỉ số FTSE và 2 tỷ USD từ các nhà đầu tư thụ động sử dụng bộ chỉ số khác. Các quỹ chủ động cũng sẽ tham gia tích cực hơn, giúp hút thêm khoảng 4-6 tỷ USD.

- Liệu có thể thấy ngay lập tức sự thay đổi trong cơ cấu dòng vốn vào các lĩnh vực hay ngành nghề cụ thể nào không, thưa ông?

Ông Nguyễn Minh Hoàng: Khi thị trường được nâng hạng, các quỹ ETF theo chỉ số MSCI hoặc FTSE thường điều chỉnh danh mục để phù hợp với tỷ trọng của thị trường mới. Các ngành hoặc cổ phiếu có vốn hóa lớn, thanh khoản cao, đáp ứng các tiêu chí minh bạch sẽ được ưu tiên. Trong đó, các ngành ngân hàng, bảo hiểm, công nghệ, bán lẻ, năng lượng… thường chiếm tỷ trọng cao nhất.

Chẳng hạn, với quỹ iShares MSCI Emerging Markets ETF, ba ngành có tỷ trọng lớn nhất là công nghệ, tài chính và tiêu dùng, lần lượt chiếm 23,67%; 23,39% và 13,3% danh mục. Tương tự, với Vanguard FTSE Emerging Markets ETF, tài chính và công nghệ là hai ngành chiếm tỷ trọng lớn nhất, lần lượt ở mức 22,59% và 23,32%.

Tuy nhiên, việc lựa chọn cổ phiếu sẽ phụ thuộc vào từng quốc gia.

Tại thị trường Việt Nam, theo tôi, nhóm cổ phiếu chứng khoán và nhóm cổ phiếu trong rổ VN30 sẽ thu hút được sự quan tâm.

Với nhóm cổ phiếu chứng khoán, đây là nhóm được hưởng lợi đầu tiên và trực tiếp nhờ phí giao dịch và cho vay ký quỹ từ dòng vốn của các quỹ ETF và quỹ chủ động khi Thông tư 68 có hiệu lực. Để bắt kịp xu hướng này, nhiều công ty chứng khoán đã tăng vốn mạnh trong năm 2024, nhằm nâng cao năng lực cho vay. Trong đó, ba công ty dẫn đầu về thị phần khách hàng tổ chức gồm SSI, HCM và VCI sẽ hưởng lợi nhờ phí giao dịch tăng thêm.

Với các cổ phiếu trong rổ VN30, vốn là những mã chiếm tỷ trọng lớn trong các chỉ số theo dõi của FTSE và MSCI, có thanh khoản cao, nền tảng doanh nghiệp vững chắc, sẽ là mục tiêu chính để các quỹ ngoại tham gia mua vào.

- Ngoài yếu tố nâng hạng, theo ông, những yếu tố vĩ mô nào sẽ chi phối TTCK năm 2025?

Ông Nguyễn Minh Hoàng: Thứ nhất, rủi ro xung đột, căng thẳng địa chính trị có thể xảy ra, làm đứt gãy chuỗi cung ứng. Các doanh nghiệp xuất khẩu, đặc biệt là các ngành công nghiệp phụ thuộc nhiều vào thị trường quốc tế, sẽ cần chú ý đến các biến động này. Bên cạnh đó, các cuộc xung đột cũng gây ảnh hưởng đến giá hàng hóa, năng lượng và tạo áp lực chung lên lạm phát. Ví dụ, trong quý I/2024, giá dầu đã tăng hơn 20%, lên mức cao nhất 85-86 USD/thùng do căng thẳng địa chính trị leo thang ở Trung Đông, các nhà máy lọc dầu tại Nga bị tấn công, dẫn tới thiếu hụt nguồn cung.

Yếu tố thứ hai là các chính sách kinh tế mới của Tổng thống mới đắc cử Donald Trump. Ông Trump trở lại Nhà Trắng, gần như cả thế giới đang dõi theo biến động của nước Mỹ, trong đó có xung đột thương mại với chính sách áp thuế mạnh tay lên hàng nhập khẩu, đặc biệt là từ Trung Quốc. Chính sách bảo hộ, lạm phát có thể gia tăng và quay trở lại, trong khi việc hỗ trợ nền kinh tế nội địa có thể duy trì sức mạnh của đồng USD. Ngay sau khi ông Trump đắc cử, chỉ số DXY đã tăng một mạch từ 103 lên hơn 106, tiệm cận vùng đỉnh, thu hẹp dư địa hạ lãi suất của Cục Dự trữ Liên bang (Fed). Nếu Fed giữ lãi suất cao, dòng vốn ngoại có thể bị rút khỏi các thị trường mới nổi, bao gồm Việt Nam.

Sự biến động mạnh của các thị trường đầu tư khác như vàng, tiền ảo, BĐS cũng là yếu tố cần theo dõi trong năm 2025. Năm 2024 chứng kiến cơn sốt vàng khi giá vàng thế giới tăng tới 25% từ đầu năm đến nay, trong khi Bitcoin nhảy vọt từ 68.000 USD lên 90.000 USD chỉ trong vòng nửa tháng, hút lượng lớn tiền đổ sang hai kênh đầu tư này.

Cuối cùng là chính sách tài khóa và tiền tệ của Việt Nam. Về chính sách tài khóa, năm 2025 là năm cuối thực hiện Kế hoạch phát triển kinh tế - xã hội 5 năm 2021 – 2025. Dự kiến, Chính phủ sẽ tăng chi tiêu đầu tư công, đặt áp lực lớn lên các dự án hạ tầng quan trọng như đường cao tốc, cảng biển, và sân bay Long Thành để đảm bảo tiến độ. Điều này sẽ hỗ trợ mạnh mẽ cho các doanh nghiệp trong nhóm xây dựng, vật liệu, BĐS.

Ngoài ra, Chính phủ có thể tiếp tục đưa ra các chính sách hỗ trợ, ưu đãi thuế và khuyến khích đầu tư tư nhân vào các ngành công nghiệp chế biến, chế tạo, năng lượng tái tạo và dịch vụ, giúp nhiều doanh nghiệp niêm yết cải thiện doanh thu và lợi nhuận, tạo ra tác động tích cực đến thị giá cổ phiếu.

Về chính sách tiền tệ, tỷ giá là yếu tố đáng lo ngại trong năm 2025. Đồng Việt Nam có thể tiếp tục phải chịu áp lực giảm giá, ít nhất là cho đến giữa năm 2025, khi Fed hạ lãi suất xuống dưới mức 4%. Năm 2025, không loại trừ khả năng Ngân hàng Nhà nước (NHNN) tăng nhẹ lãi suất điều hành để ổn định tỷ giá, nếu các nghiệp vụ trên thị trường mở và bán ngoại tệ không đạt hiệu quả mong muốn.

Ngành nào dẫn sóng?

- Ông đánh giá ngành nào có triển vọng dẫn dắt thị trường và thu hút dòng tiền trong năm 2025? Những yếu tố nào khiến ông tin vào sự trỗi dậy của ngành này?

Ông Nguyễn Minh Hoàng: Như đã đề cập, năm 2025 là năm “về đích” của Kế hoạch phát triển kinh tế - xã hội 5 năm, cũng là năm Chính phủ đặt mục tiêu GDP tăng trưởng cao, ở mức 6,5-7,5%. Theo đó, đầu tư công sẽ được đẩy mạnh, giúp thúc đẩy tăng trưởng tín dụng, cải thiện cơ sở hạ tầng, đặc biệt là khu vực phía Nam. Ngân hàng, vật liệu xây dựng, xây dựng, BĐS sẽ là những nhóm ngành được hưởng lợi.

Ngoài ra, những tác động kinh tế từ xu hướng chính sách mới sau khi Tổng thống Donald Trump đắc cử cũng mang lại lợi ích cho các nhóm xuất khẩu, BĐS KCN.

Đối với ngành ngân hàng, triển vọng tươi sáng năm 2025 phần lớn dựa trên tăng trưởng tín dụng. Kết thúc 9 tháng năm 2024, các ngân hàng thương mại tư nhân hàng đầu như Techcombank, MBBank, ACB, Sacombank đã sử dụng gần hết hạn mức tín dụng được cấp từ đầu năm. Với mục tiêu thúc đẩy tăng trưởng kinh tế năm 2025, dự báo tín dụng sẽ tiếp tục tăng trưởng mạnh, đặc biệt là ở nhóm ngân hàng bán lẻ với tỷ trọng cho vay tiêu dùng, bán lẻ cao. Trong khi đó, nhóm ngân hàng quốc doanh sẽ hưởng lợi từ chính sách thúc đẩy đầu tư công mạnh mẽ.

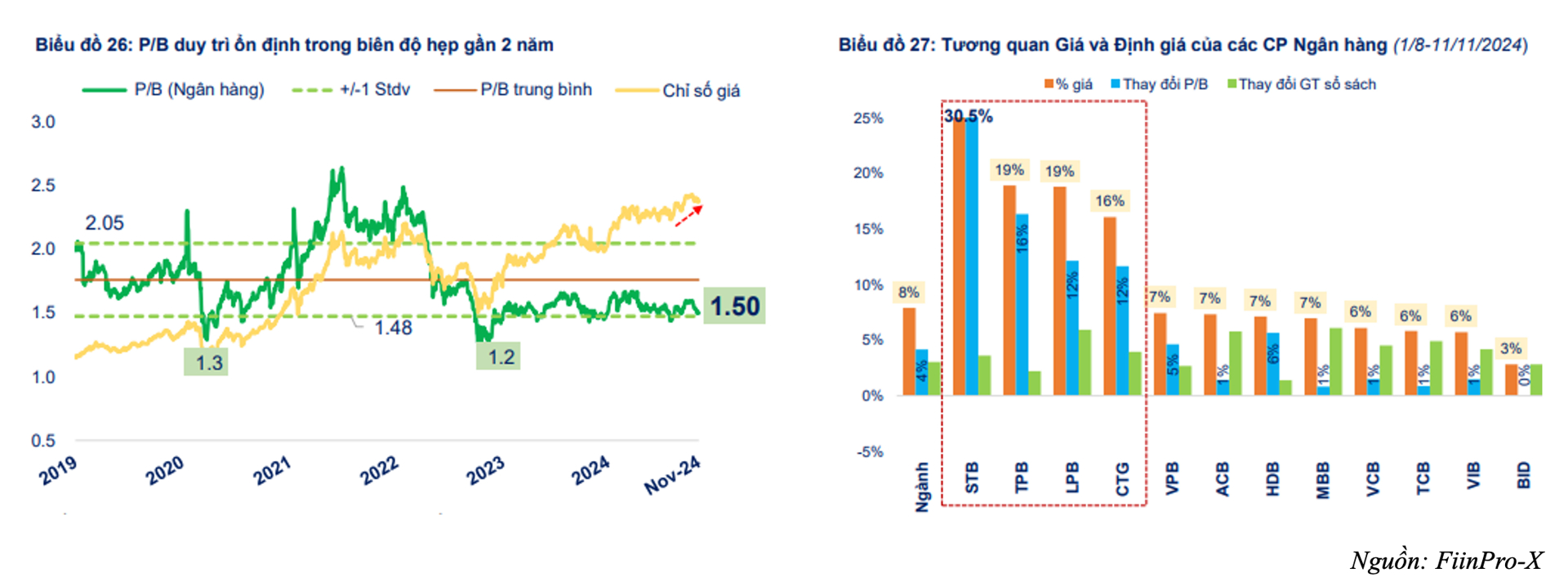

Về mặt định giá, ngành ngân hàng hiện vẫn còn hấp dẫn. Nhịp tăng mạnh vào đầu năm và giữa năm 2024 đã đẩy P/B lên 1,5x - mức hấp dẫn khi so sánh với định giá bình quân 5 năm trở lại đây. Sức hút rõ rệt hơn khi đặt trong tương quan với định giá của nhóm bảo hiểm và chứng khoán, nhất là khi TTCK Việt Nam đã bứt phá mạnh mẽ trong thập kỷ qua.

Về mặt định giá, ngành ngân hàng hiện vẫn còn hấp dẫn

Đối với ngành BĐS, năm 2025 sẽ hội tụ của nhiều yếu tố quan trọng cho chu kỳ tăng trưởng mới.

Hiện nay, tín dụng BĐS đang tăng nhanh hơn tín dụng chung của nền kinh tế. Tính đến quý III/2024, tổng tín dụng BĐS đạt 3,15 triệu tỷ đồng, tăng 9,15% so với đầu năm, cao hơn 0,15 điểm % so với tổng tín dụng. Đáng chú ý, tín dụng kinh doanh BĐS tăng 16%, trong khi phân khúc nhà ở tự sử dụng tăng 4,62%, báo hiệu nhu cầu mua nhà hồi phục.

Bên cạnh đó, lãi suất cho vay trong xu hướng đi xuống hoặc đi ngang cũng giảm bớt áp lực về chi phí tài chính cho doanh nghiệp. Chưa kể, các bộ luật chính thức được thông qua sẽ tạo điều kiện thuận lợi hơn để triển khai dự án, cải thiện nguồn cung của thị trường. Điều này thể hiện qua sự gia tăng của chỉ số hàng tồn kho và người mua trả tiền trước trong năm 2024.

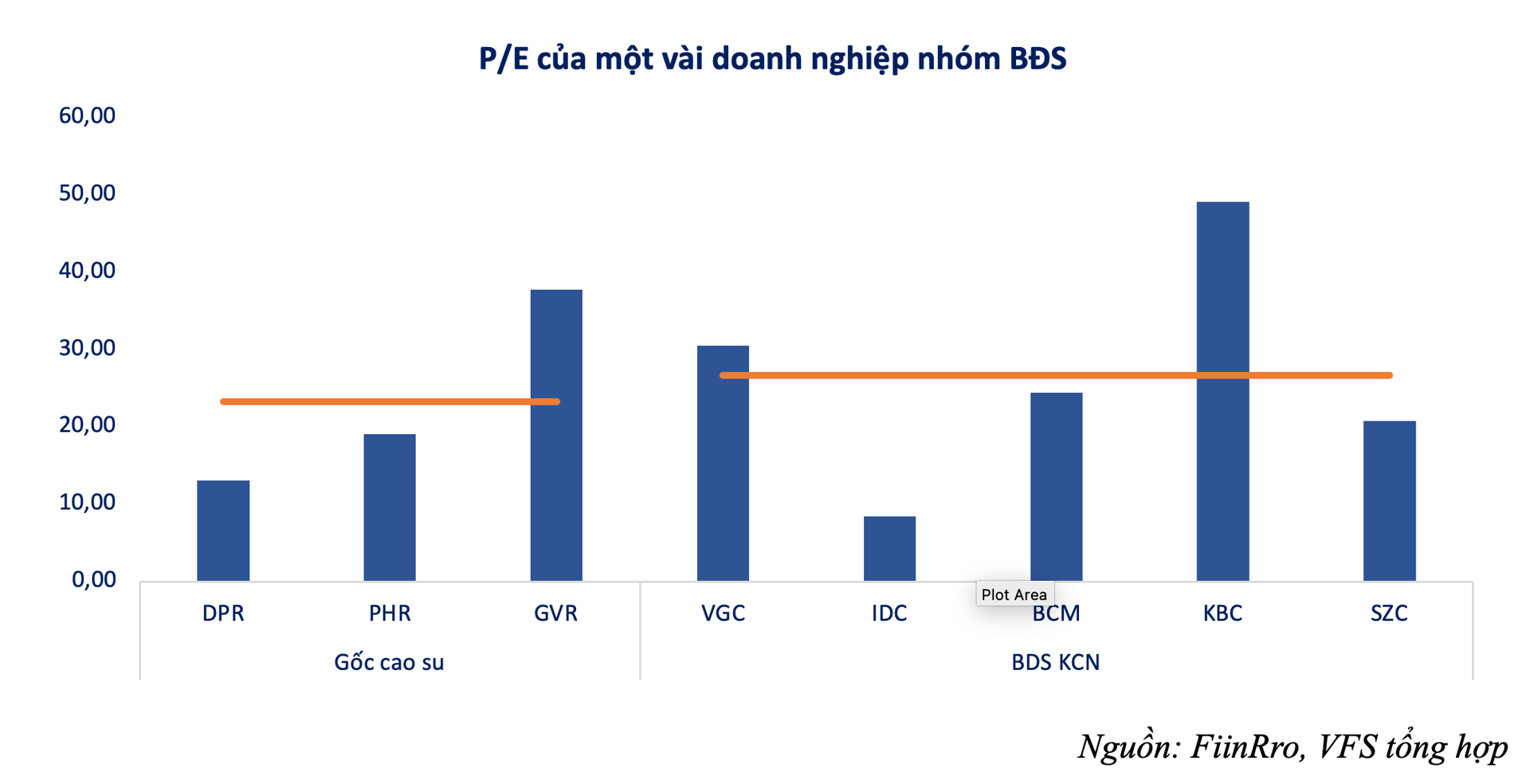

Đối với ngành BĐS KCN, xu hướng dịch chuyển sản xuất khỏi Trung Quốc sẽ thúc đẩy giá và nhu cầu thuê đất tại các KCN, đặc biệt ở khu vực phía Nam do điều kiện tự nhiên thuận lợi và cơ sở hạ tầng đồng bộ. Chúng tôi kỳ vọng xu hướng chuyển dịch sản xuất sẽ nâng giá cho thuê tăng khoảng 10%, tác động tích cực đến kết quả kinh doanh của ngành này trong dài hạn.

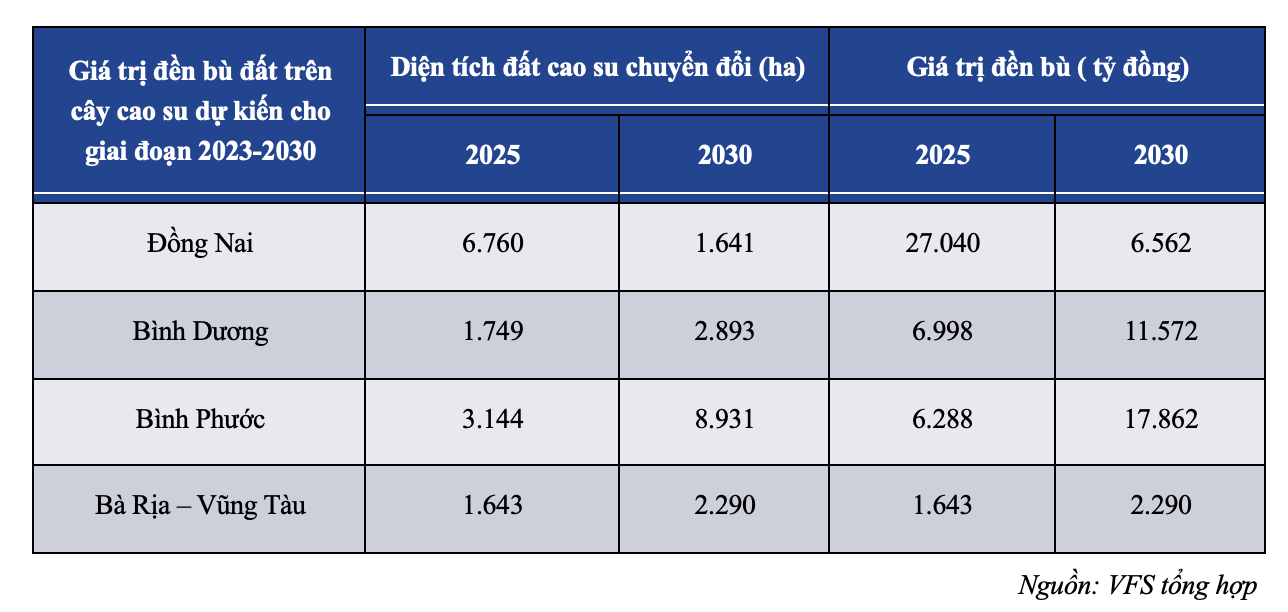

Ngoài ra, các doanh nghiệp có quỹ đất sẵn để chuyển nhượng như nhóm BĐS có gốc cao su sẽ tiếp tục được hưởng lợi nhờ mức giá đền bù tăng cao theo quy định mới của Luật Đất đai.

Các doanh nghiệp có quỹ đất sẵn để chuyển nhượng sẽ tiếp tục được hưởng lợi nhờ mức giá đền bù tăng cao

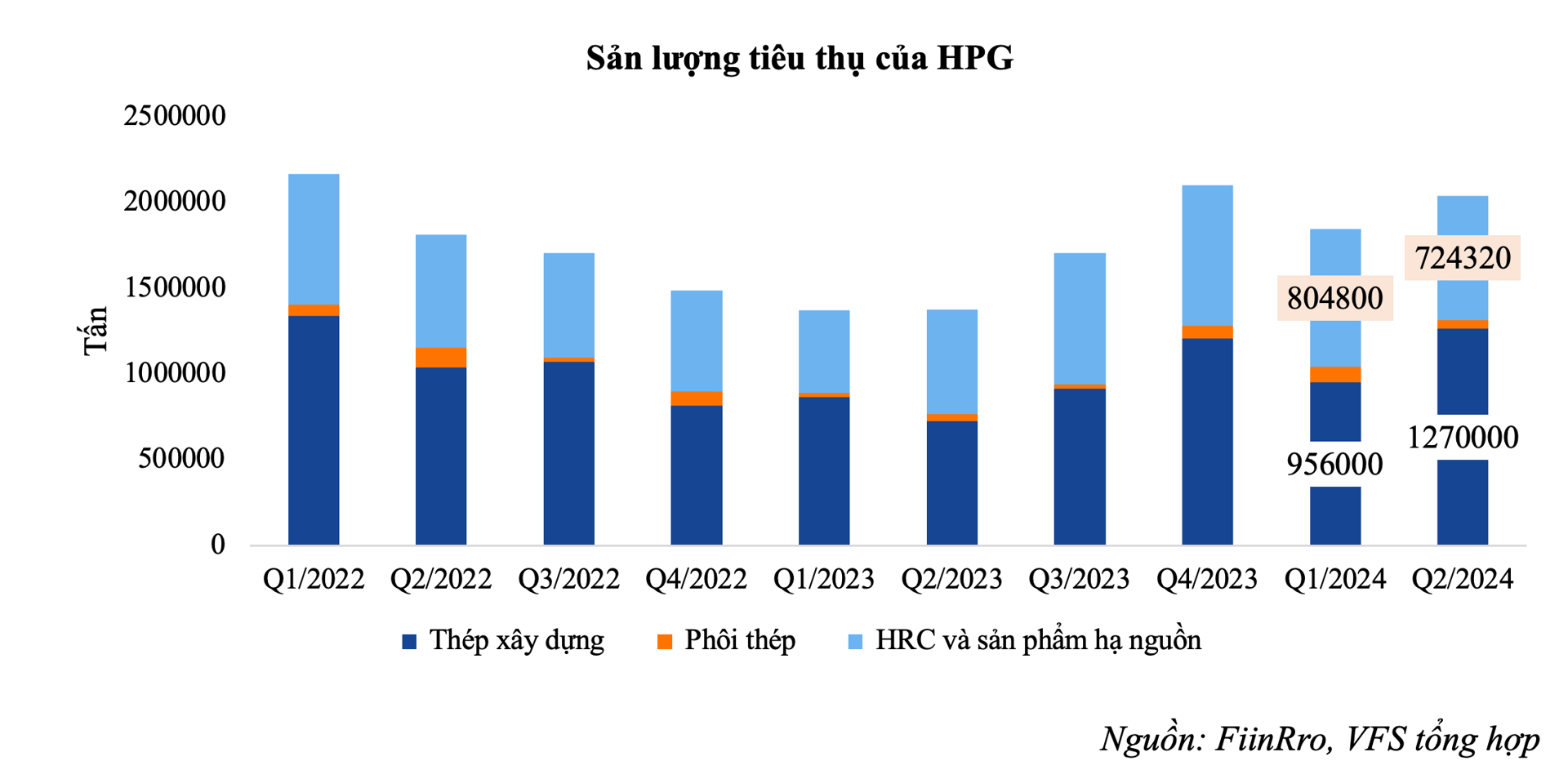

Đối với ngành thép, nhu cầu đang tăng trở lại. Trong 9 tháng năm 2024, sản lượng thép tiêu thụ đã tăng 6,5% so với cùng kỳ. Tính riêng quý III, tiêu thụ tôn mạ và HRC lần lượt tăng 22% và 45%, trong khi xuất khẩu thép tăng 22%. Điều này tạo kỳ vọng giá thép sẽ tăng ít nhất 4% vào cuối năm nay và đạt mức 8% vào năm 2025.

Triển vọng của ngành còn đến từ việc Bộ Công Thương sẽ áp dụng biện pháp chống bán phá giá tạm thời đối với các sản phẩm thép đến từ Trung Quốc.

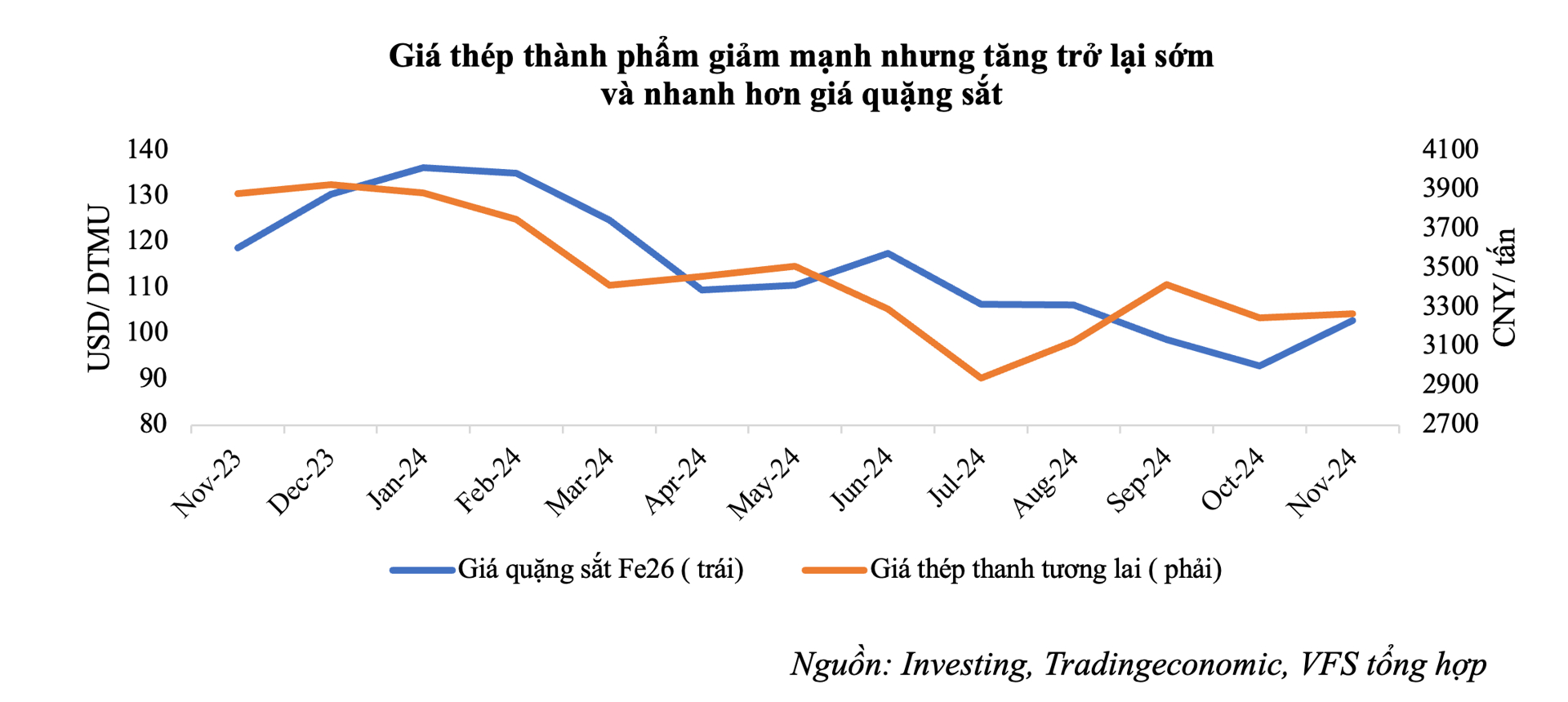

Dự báo, biên lợi nhuận gộp sẽ được cải thiện, đặc biệt ở nhóm sản xuất thép. Hiện tại, giá thép thành phẩm đang phục hồi mạnh hơn so với giá nguyên vật liệu. So với mức đáy hồi tháng 10, trong khi giá quặng sắt mới hồi 11,5%, giá thép thanh tương lai đã tăng 17%.

Tuy nhiên, rủi ro có thể đến từ việc Mỹ áp thuế chống bán phá giá đối với các sản phẩm ngoại địa theo “phong cách Donald Trump”. Các doanh nghiệp tại Việt Nam đang có xu hướng quay lại và đẩy mạnh sản lượng tiêu thụ tại nội địa trước những khó khăn này.

Nhu cầu thép đang tăng trở lại

Đối ngành logistics, xu hướng xuất khẩu tăng mạnh trở lại được kỳ vọng sẽ giúp ngành này hưởng lợi. Thực tế, các doanh nghiệp trong ngành đang liên tục mở rộng đội tàu, trong khi các cảng nước sâu đã đi vào hoạt động và bắt đầu nâng công suất.

Sự trở lại của ông Donald Trump với những chính sách vực dậy ngành sản xuất nước Mỹ có thể khiến việc nhập khẩu được thúc đẩy sớm, trước khi các bộ luật, sắc thuế được ban hành, mang lại lợi ích trực tiếp ngắn hạn cho nhóm vận tải.

Một yếu tố khác là giá vận tải tiếp tục duy trì ở mức cao trong bối cảnh chính trị còn nhiều bất ổn. Từ cuối tháng 10, chỉ số container thế giới, đại diện cho giá cước vận tải, đã bắt đầu tăng trở lại.

- Ông có thể gợi ý một số mã cổ phiếu tiềm năng mà nhà đầu tư nên chú ý trong năm 2025 không? Những đặc điểm nổi bật của những mã này là gì?

Ông Nguyễn Minh Hoàng: Trong ngành ngân hàng, ACB là cổ phiếu bền vững nhờ hoạt động ổn định và chất lượng tài sản tương đối tốt. Mặc dù tỷ lệ bao phủ nợ giảm còn 80% và nợ xấu tăng lên 1,5%, các chỉ số này vẫn tốt hơn trung bình ngành.

Chúng tôi kỳ vọng, năm 2025, chất lượng tài sản của nhà băng này sẽ cải thiện nhờ tăng trưởng tín dụng có thể đạt mức 20%. Với chất lượng tài sản ổn định, cổ phiếu ACB trở nên hấp dẫn hơn trong bối cảnh kinh tế toàn cầu còn nhiều bất định. P/B dự phóng năm 2025 của ACB là 1,3x, thấp hơn trung bình ngành (1,4x).

Trong ngành BĐS, DXG mang theo nhiều kỳ vọng về sự tăng trưởng trở lại của lợi nhuận. Thứ nhất, 3.715 căn hộ Gem Riverside dự kiến mở bán trong năm sau sẽ đem lại dòng tiền và thúc đẩy tăng trưởng lợi nhuận giai đoạn 2025-2026 nhờ giá vốn thấp do dự án đã được thi công từ năm 2018. Trong bối cảnh quỹ đất trong nội đô ngày càng thu hẹp, điều này là một lợi thế cho Đất Xanh. Ước tính, giá bán trung bình rơi vào khoảng 90 triệu đồng/m2, biên lợi nhuận ròng ở mức 40%.

Theo CBRE, nguồn cung BĐS dự kiến sẽ tăng 36,1% tại TP. HCM và 11,9% tại Hà Nội. Là doanh nghiệp môi giới BĐS chiếm thị phần lớn nhất cả nước, tham gia ở cả thị trường sơ cấp và thứ cấp, kết quả kinh doanh mảng môi giới của Đất Xanh có thể hồi phục trong năm 2025 và được ghi nhận trước so với mảng phát triển dự án.

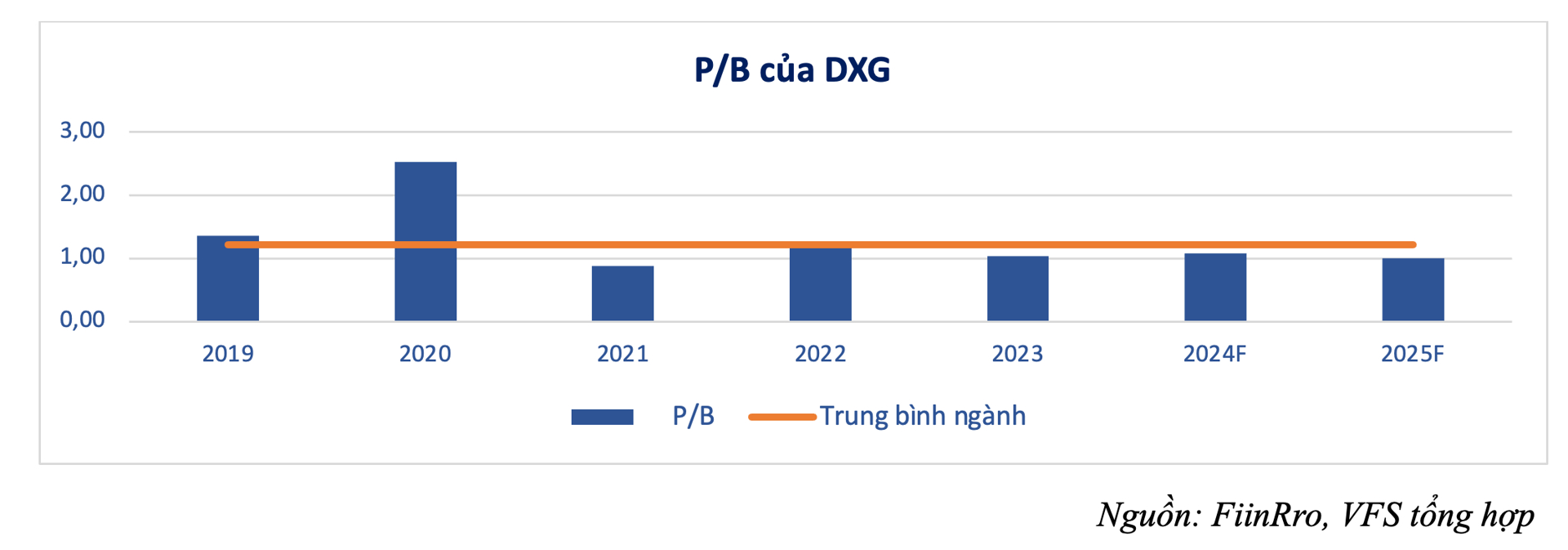

Với P/B ước tính năm 2025 là 1x, thấp hơn mức trung bình ngành hiện tại là 1,2x, chúng tôi cho rằng đây là mức định giá hấp dẫn khi doanh nghiệp bước vào giai đoạn phục hồi.

Mức P/B của DXG được đánh giá là khá hấp dẫn

Trong ngành BĐS KCN, những doanh nghiệp có quỹ đất sẵn sàng cho thuê lớn sẽ tận dụng được cơ hội để thúc đẩy tăng trưởng. Trong đó, chúng tôi ưa thích BCM và IDC. Điểm chung của bộ đôi này là hoạt động kinh doanh tại các tỉnh phía Nam như Bình Dương, Vũng Tàu, nơi có nguồn cung đất hạn chế và giá thuê cao; đang trong quá trình đầu tư, mở rộng các dự án mới, giúp đảm bảo quỹ đất cho thuê trong dài hạn. Đây cũng là những đơn vị duy trì tỷ lệ chi trả cổ tức đều đặn qua các năm.

P/E của một vài doanh nghiệp BĐS KCN

Trong ngành thép, nhà đầu tư có thể theo dõi cổ phiếu HPG với những triển vọng đáng chú ý khi dự án Dung Quất 2 mở rộng quy mô và tăng sản lượng tiêu thụ trong năm 2025, cơ hội chiếm lĩnh thị phần khi thuế chống bán phá giá được áp dụng. Doanh nghiệp cũng có thể hưởng lợi từ dự án đường sắt cao tốc Bắc - Nam nhờ chủ trương ưu tiên sử dụng sản phẩm nội địa của Chính phủ.

Sản lượng tiêu thụ của Hoà Phát đang hồi phục trở lại

Trong ngành logistic, có thể cân nhắc HAH. Là doanh nghiệp sở hữu đội tàu container lớn nhất Việt Nam, với việc giá cước vận tải được dự báo sẽ tiếp tục tăng trong năm 2025, Xếp dỡ Hải An có thể gia hạn các hợp đồng thuê tàu định hạn với giá tốt hơn. Liên tục mở rộng đội tàu trong năm 2024, doanh nghiệp có thể tận dụng lợi thế từ môi trường kinh doanh năm 2025 để mở rộng thị phần, đặc biệt là ở các tuyến nội Á.

- Liệu có thể sẽ có các điều chỉnh lớn hoặc sự thay đổi đột ngột về xu hướng đầu tư trong năm tới không, thưa ông? Theo ông, nhà đầu tư nên cân nhắc những chiến lược nào để bảo vệ và tối ưu hóa lợi nhuận trong bối cảnh thị trường thay đổi nhanh chóng?

Ông Nguyễn Minh Hoàng: Về lý thuyết, sự thay đổi đột ngột về xu hướng đầu tư trong năm 2025 là hoàn toàn có thể, đặc biệt là khi một sự kiện “thiên nga đen” nào đó xảy ra trên thế giới hay tại Việt Nam, khiến xu thế tăng trưởng kinh tế đảo chiều hoặc sụt giảm mạnh.

Tuy nhiên, với trọng số là tăng trưởng kinh tế Việt Nam 2025 duy trì ở mức 6,5 - 7%, theo tôi, xác suất thị trường đột ngột thay đổi xu hướng là không cao.

Thị trường chứng khoán Việt Nam cuối 2024 có một số điểm nhấn cơ bản. Một là, mặt bằng giá không rẻ như giai đoạn cuối năm 2022, đầu năm 2023 và cũng chưa ở mức cao nếu ở đứng ở góc nhìn định giá và tăng trưởng. Hai là, chính sách tiền tệ trong năm 2024 bớt nới lỏng hơn, đặc biệt khi NHNN tăng cường các biện pháp kiểm soát tỷ giá. Ba là, các thị trường đầu tư khác như tiền điện tử, vàng, BĐS sôi động, chia sẻ bớt dòng tiền vào TTCK. Bốn là, nhà đầu tư nước ngoài liên tục bán ròng từ đầu năm, đến nay ước đạt hơn 80.000 tỷ đồng, gây áp lực lớn lên thị trường.

Với bối cảnh tiền yếu nhưng vẫn nằm trong một xu hướng tăng trưởng trung dài hạn, sự phân hóa của thị trường sẽ cao. Đây là xu thế gần như xuyên suốt TTCK năm 2024 và dự kiến sẽ tiếp diễn trong năm 2025.

Vì vậy, theo tôi, chiến lược phù hợp nhất với nhà đầu tư cá nhân trên thị trường là tập trung vào các mã cổ phiếu có nền tảng cơ bản, định giá hấp dẫn, được hưởng lợi từ môi trường kinh tế vĩ mô trong nước hoặc thế giới (bao gồm ngân hàng, đầu tư công, xuất nhập khẩu, BĐS, thép, logistic), có kết quả kinh doanh tăng trưởng ổn định hoặc đang trong giai đoạn đầu của quá trình hồi phục lợi nhuận. Cùng với đó, chỉ nên đầu tư nắm giữ dài hạn khi xuất hiện các điểm mua an toàn (thị trường rung lắc chiết khấu với những tin tức tiêu cực khiến giá giảm về những vùng hỗ trợ mạnh).